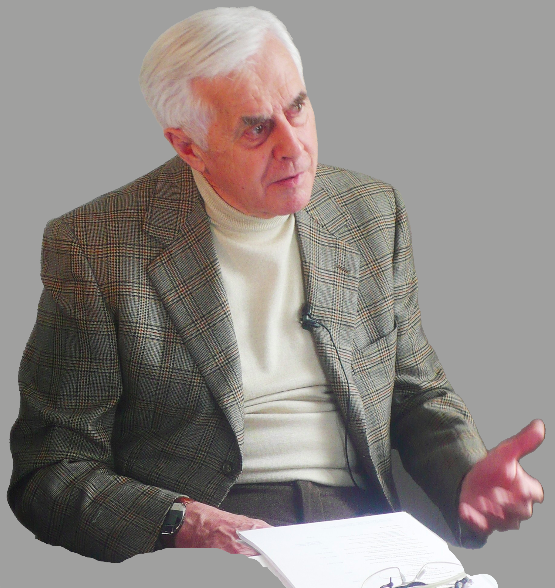

Mojmir Hlinka, CEO des Vermögensverwalters AGFIF International, schreibt für «trends&style» seit Jahren regelmässig über das Geschehen an den Finanzmärkten. Seine Finanzkolumnen sind sehr beliebt und seine Markteinschätzungen äusserst präzis. Viele Leserinnen und Leser wissen aber äusserst wenig über den Vermögensverwalter AGFIF. Dies soll sich nun mit dem nachfolgenden Interview ändern.

«trends&style»: Herr Hlinka, was tun Sie als Finanzprofi bei AGFIF und welche Fähigkeiten braucht es dafür?

Mojmir Hlinka: Neben fachlichen Kenntnissen ist es in erster Linie die Fähigkeit, aus einer Fülle von Informationen die relevanten Fakten herauszufiltern, nüchterne Analysen zu erstellen und daraus individuelle, aber rein rationale Entscheidungen abzuleiten. Man benötigt zudem Prinzipientreue und Konsequenz, um einmal gefasste Entscheidungen oder Limiten einzuhalten. Wenn Sie mich aber als Kundenberater fragen, dann sind Empathie und die Fähigkeit zuzuhören das Wichtigste. Bei uns stehen der Kunde, seine Bedürfnisse und seine finanziellen Ziele im Mittelpunkt – danach richten wir unseren Anlageprozess aus. Nur dadurch lässt sich auch ein Anlageziel erreichen.

Herr Perger, Sie sind als Ökonom und Research-Spezialist bei AGFIF für das Portfolio Management zuständig, planen und implementieren also die Anlagestrategien. Wie muss man sich das vorstellen?

Eugen Perger: Sie müssen sich eine Speisekarte mit von uns bevorzugten Aktien und Obligationen vorstellen, aufgrund derer wir zusammen mit dem Kunden ein Menü zusammenstellen. Das entspricht nicht nur seinem Geschmack, es ist auch gesund. Sprich: Eine Anlagestrategie muss den finanziellen Bedürfnissen und dem Risikoprofil des Kunden gerecht werden. Dabei berücksichtigen wir auch spezifische marktpsychologische Faktoren. Wir bedienen uns dabei der Lehre von Behavioural Finance, einem Teilgebiet der Verhaltensökonomie. Es ist ein Fakt, dass die Finanzmärkte sehr stark von psychologischen Faktoren und Fehlverhalten, sogenannten Biases, getrieben sind. Diese analysieren und berücksichtigen wir bei der Titelselektion und beim Market Timing.

Was würden Sie tun, wenn ein Kunde alle seine Vermögenswerte in ein risikoreiches Investment investiert hat oder das beabsichtigt?

Thorsten Hens: Im Grunde spricht nichts gegen riskante Investments, sofern sie bewusst getätigt werden und der eigenen Risikoneigung entsprechen. Die Regel ist aber eine andere: Kunden kommen sehr oft zu uns, weil sie unbeabsichtigt zu risikoreich investiert und Verluste gemacht haben. Sehen Sie: Die menschliche Psyche ist im Prinzip ungeeignet, um an den Finanzmärkten erfolgreich zu sein. Sie stellt dem Anleger Dutzende von Fallen. Anleger lassen sich von Emotionen leiten, falschen Hoffnungen, schnellen Erfolgen, von schönen wie auch schmerzlichen Erinnerungen. Es sind nicht die Märkte, welche Verluste verursachen. Es ist die menschliche Psyche.

Herr Professor Schips, Sie waren als Leiter der Konjunkturforschungsstelle der ETH Zürich während Jahren einer der wichtigsten Ökonomen der Schweiz. Ich frage Sie nun: Investieren ist doch in Zeiten der Online-Banken und Finanz-Apps ganz einfach. Warum braucht AGFIF einen Stab von Finanzprofis und einen so hochkarätig besetzten Beirat?

Bernd Schips: Das Wirtschaftsgeschehen ist durch die Globalisierung extrem komplex und die Finanzmärkte sind entsprechend schwankungsanfälliger geworden. Als Privatanleger ist man von der Informationsflut schlicht überfordert. Ein Vermögensverwalter wie AGFIF ist geeigneter, die Verantwortung für Privatvermögen zu übernehmen. Wir sehen es als oberste Aufgabe, die anvertrauten Vermögen mit höchster Sorgfalt und mit Respekt zu verwalten.

Für mich persönlich wäre die Übergabe der Verantwortung über mein Vermögen eine immense Vertrauensfrage. Wie überwinden Sie als Kundenberater diese Hürde?

Mojmir Hlinka: Einen Kunden gewinnt man nicht, indem man ihm Performancezahlen präsentiert und ihn mit Fachchinesisch traktiert. Wie erwähnt: Empathie ist der Anfang jeder Kundenbeziehung. Wir lassen unsere Kunden von Beginn weg spüren, dass sie nicht einfach eine Kontonummer sind wie etwa bei Grossbanken. Wir sehen unsere Kunden als Partner, die mit uns gemeinsam ihre finanziellen Ziele erreichen möchten. Dabei sind eine offene Kommunikation, absolute Transparenz und eine faire Kostenstruktur wichtig. Aber verstehen Sie mich nicht falsch: Am Ende des Tages zählt die Performance! Seitdem wir mit der Behavioural Finance Solutions, einem Spinoff der Universität Zürich, zusammenarbeiten, schlagen wir die Märkte recht deutlich – und das präsentieren wir natürlich auch potenziellen Kunden.

Wie beraten Sie Kunden, deren Portfolios ihre Anlageziele nicht erreichen?

Eugen Perger: Es kommen sehr viele Kunden deswegen zu uns. In den Gesprächen und Depotanalysen erkennen wir oftmals dasselbe typische Fehlverhalten: Die Kunden wollen die erlittenen Verluste mit den Aktien wieder aufholen, welche die Verluste verursacht haben. Die rationale Entscheidung wäre, die verlustreichen Aktien abzustossen und mit anderen Aktien, beispielsweise aus einem anderen Sektor, wieder aufzuholen. Nur handeln Anleger leider nicht immer rational. Das übernehmen wir für den Kunden – auch wenn es manchmal Überzeugungskraft braucht.

Was ist Ihre Anlagephilosophie und Strategie in Bezug auf aktives versus passives Portfolio Management?

Eugen Perger: Wir sind in erster Linie aktive Manager und bestrebt, den Markt nachhaltig über längere Zeiträume zu schlagen. Dies geschieht durch die Titelselektion. Ich mache Ihnen ein Beispiel: Wenn wir als Messlatte den SMI (Swiss Market Index) nehmen, können wir im Portfolio gewisse Aktien übergewichten, andere weglassen oder ganz andere Aktien einfügen, von denen wir überzeugt sind. Hinzu kommen Tradinggelegenheiten und auch die Arbeit mit Derivaten, also Optionen wie Calls oder Puts.

Sind Derivate nicht einfach nur hochriskant? Angenommen, ein Kunde ist an einer Investition in Aktienoptionen interessiert: Wie beraten Sie ihn?

Mojmir Hlinka: Wie jeden anderen Kunden auch: Indem wir sein Risikoprofil erstellen und sein Anlageziel eruieren. Grundsätzlich empfehlen wir Anlagen in Aktien und Obligationen, doch je nach Risikofähigkeit und Bedürfnis kann auch eine Optionenstrategie Sinn machen.

Herr Hlinka, Banken scheinen es zum Prinzip gemacht zu haben, für alles irgendeine Gebühr zu erheben. Was tun Sie, um meine Kosten zu minimieren?

Mojmir Hlinka: Tiefe Kosten sind der erste Schritt für eine bessere Rendite. Bei AGFIF investieren wir darum nur in Direktanlagen, gelistete Aktien und Obligationen. Wir bieten keine Produkte von Drittanbietern an und verrechnen darum auch keine versteckten Gebühren. Diese Unabhängigkeit gehört zu unseren Grundwerten.

Wie bleiben Sie über die stets Änderungen ausgesetzten Kapital- und Finanzmärkte auf dem Laufenden?

Bernd Schips: Die führenden Nachrichtenagenturen wie Bloomberg oder Reuters und die Berichte der Notenbanken ermöglichen einen hervorragenden ersten Überblick über die wichtigen Entwicklungen an den Märkten und in den Unternehmen. Jedoch ist das nur ein Ansatz. Für eine solide Anlagestrategie machen wir unsere eigenen Analysen.

Wie lange bleiben Ihre Kunden durchschnittlich bei Ihnen?

Mojmir Hlinka: Sehr lange. Die Fluktuation ist bei uns äusserst gering. Diese Kundentreue sehen wir als Beleg für unsere gute Arbeit und engen Kundenbeziehungen.

Sie haben in Ihrer Karriere schon manche Finanzkrise überstehen müssen und haben Einblick in die privatesten Seiten Ihrer Kunden erhalten. Können Sie uns Anekdoten erzählen?

Mojmir Hlinka: Wie Sie sicherlich wissen, ist Diskretion unser Geschäft … (Lacht.) … Aber ich kann mit einem gewissen Stolz ein bereits etwas älteres Ehepaar zu unseren Kunden zählen, das sich verzweifelt an uns wandte, weil es ihr durch harte Arbeit angespartes Vermögen bei einer Grossbank stetig schwinden sah: Diese Bank hatte dem Ehepaar vor allem eigene Fonds und Strukturierte Produkte ins Depot gelegt, die nicht performten und zudem viel kosteten. Wir haben das Depot völlig neu aufgebaut. Die Renditen sind nun so gut, dass sie es dem Ehepaar nicht nur erlauben, davon zu leben. Das Vermögen konnten sie sogar steigern, das können wir nachweisen. Das Ehepaar ist nun über 18 Jahre lang bei uns Kunde – und inzwischen sind es auch ihre zwei Kinder.

Herr Professor Hens, Sie sind Professor für Finanzmarktökonomie an der Universität Zürich und im Beirat der AGFIF. Sie haben jahrzehntelange Forschung über die Finanzmärkte und das Anlegerverhalten betrieben. Wo würden Sie einem neuen Kunden raten zu investieren, wenn er sich nicht sicher ist, wo und wie er vernünftig damit beginnen soll?

Thorsten Hens: Der Kunde hat schon mal einen guten Anfang gemacht, indem er zu AGFIF gekommen ist, um sich professionell beraten zu lassen. Leider ist es so, dass Privatanleger den längst bekannten Fakt verdrängen, dass sie in der Regel an den Finanzmärkten Geld verlieren. Wer sich dennoch entschlossen hat zu investieren, sollte zunächst den «Ball flach halten» und etwas ganz Einfaches machen.

Kunden sind bei AGFIF offensichtlich sehr gut aufgehoben und können Ihnen ihr Vermögen getrost anvertrauen. Was mich zur letzten Frage bringt: Nehmen wir an, ich möchte auch AGFIF-Kunde werden. Mit wem werde ich zuerst sprechen?

Mojmir Hlinka: Um Interessenten und Neukunden kümmert sich die Geschäftsleitung. Das ist bei AGFIF die Regel und Ehrensache. Die Auswahl der Bank spielt dabei keine Rolle, es ist dem Kunden überlassen, wo er seine Depots unterhält, wir beschränken uns auf unser Fachgebiet – eine optimale, vermögenserhaltende Anlageberatung und Strategie auszuarbeiten und diese laufend zu prüfen.

Quelle Beitragsbild: ©[Anuchit Singkham]123RF.com

Auch diese Artikel könnten Sie interessieren: